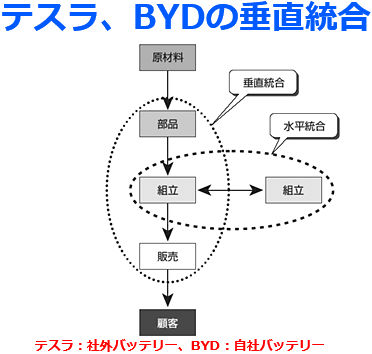

テスラは自動車の転換期の代表格とも言われます。垂直統合・水平統合とは何なのか、意味やメリット、デメリットについて、独自の分析による洞察を解説します。

自動車電動化トレンドにおける垂直統合

内燃エンジン主体の自動車産業は、電気自動車の登場により大きな構造改革が迫られています。

垂直統合とはどのような戦略であり、どのようなメリット・デメリットがあるのか、自動車の電動化ビジネスのトレンドと合わせて解説します。

バリューチェーン

自動車メーカーが製品を製造して消費者に販売するまでには、製品の開発、原材料の調達、部品の製造、販売店への流通、消費者への販売など多数の工程があります。それらを支える開発業務や労務管理などを含め、こうした一連の経済活動の連なりを価値連鎖(バリューチェーン) といいます。また、バリューチェーンの調達・製造側を上流、流通・営業・販売側を下流といいます。

アウトソーシング

すべての工程を自社で行うのか、それとも市場内の他社から市場取引で工程を調達(アウトソーシング)するのか否かという選択肢が生まれます。これらの経済行為は技術的に別々の行為ですが、これらバリューチェーンを自社内にまとめることを垂直統合と呼びます。

内製化

内製化をすれば、各工程間での情報やモノの融通は容易になり、特に上流に柔軟性が生まれます。また、製品の品質管理や製造ノウハウを自社で押さえて蓄積することもできるなど、生産管理上の優位性が生まれます。

しかし、その優位性は全ての工程を適切に管理できてはじめて生じるものです。内製化、とくに製造工程の内製化は多額の設備投資を必要とする場合があります。しかし、それだけの設備投資をしたとしても、企業の有限な経営資源で適切に工程が管理されている状態を実現できるかどうかは保証の限りではありません。そのため管理に失敗した場合、企業には工程管理の負担だけが残り、負債化してしまう恐れがあります。

市場調達の優位性、メリット

市場調達、市場取引によって工程を市場で調達した場合、相手は別の意思決定プロセスをもった企業なので、上流の柔軟性では内製化の場合に比べて劣ります。しかし管理すべき工程が減るため経営資源の限られている企業にとっては負担が減ります。また、市場の変化に応じて、生産をやめる、製造方式を変更するといった場合、単に取引を停止するだけで容易かつ小さい負担で実現できます。内製化された製造工程の変更には多額の設備投資を伴う場合があるのとは対照的です。

企業買収(M&A)による垂直統合

企業買収による、必要な要素の取り込みとして、M&Aがあります。

垂直統合を考えるもう一つの観点はM&A(企業の合併買収)の観点からです。

垂直型M&A

メーカーが製品を製造販売する過程を考えると、原材料の供給、部品の製造、製品の製造・組立、卸売、小売といった工程があります。このとき、製造業者が、たとえば原材料の供給会社や卸売会社のような異なる工程の会社を買収合併することを垂直統合(垂直型M&A)と言います。

垂直統合のメリットは、新規事業に進出できることです。

例えば、製造のみをおこなっていた会社が卸売会社を買収することで流通業に進出できます。また、上流の工程の会社を買収した場合、自前の調達能力を手に入れられるので、供給の安定化と取引に伴うマージンのカットなどによるコストの低減を期待できます。

下流工程を統合する場合、自前の販路を確保することでマージン等の中間経費の削減が可能です。他の小売店・代理店に対しても、交渉力の向上を期待できます。最終顧客へのアプローチが開けるため、需要や潜在ニーズの発掘といったマーケティング上のメリットも期待できます。

しかし、その一方で従来ノウハウを持っていなかった事業に進出することで、業務効率が低下してかえって調達コストが上昇する可能性がある点には注意が必要です。

後方統合と前方統合

垂直統合を行うと、サプライチェーンをよりコントロールできるようになり、より低い価格で製品を提供できるようになります。市場における市場支配力が高まるなど、企業にとって多くの利点があります。垂直統合の方法は、企業の種類によって、後方統合と前方統合の2つに分かれます。

前方統合とは

企業がサプライチェーンの前方に進出する場合(例えば、メーカーが小売業を買収した場合)、前方統合を行うことになります。これは通常、鉱業会社がさらに「下流」の工場を支配するような、サプライチェーンの始点に近い会社が行うものです。この場合、メーカーは流通経路をコントロールすることで、中間業者を通さずに直接消費者に製品を提供することができるようになります。

後方統合とは

逆に、企業が後方(または「上流」)に拡大し、サプライチェーンのさらに後方の生産部分を支配する場合(たとえば、小売企業が商品のメーカーや生産者を買収した場合)、それは後方統合を行ったことになります。企業が原材料の供給者と合併する場合、プロセスの一部を外部調達するのではなく、必要なものをすべて自社で調達するため、多くのコストが削減されるのが一般的です。この意味で、大手小売企業や流通企業は、輸送費を節約し、供給者を抑えるために、自社商品の生産者やメーカーの買収を行います。

垂直統合のメリット

製品やサービスが市場に提供されるためにはバリューチェーンに含まれるすべての工程が実行されなければなりません。垂直統合ではこのバリューチェーンに含まれる工程を自社で実行する内製化の度合いを示す垂直統合度を高めます。それによりバリューチェーンから自社が生み出すことができる付加価値の総和を増大させることができ、これが垂直統合の究極的な目的だと言えます。

垂直統合では、事業領域が拡大することによる売上向上はもちろんのこと、現存事業とのシナジーにより利益率やサービスの向上、自社裁量でコントロールできる範囲の増大による事業上の柔軟性といった効果が見込めます。

バリューチェーンの垂直統合度を高めることで、外部組織との取引や販売のリスクが低減されるという点からは利益率の安定を期待できます。内製化により自社の裁量でコントロールできる範囲が広がれば事業運営の柔軟性が増し、市場競争力の向上が期待できます。垂直統合で事業が上流または下流へと広がれば従来まで入手できなかった情報が入手できます。市場の需要や潜在ニーズ、潜在的なリスクの察知など、得られるものは大きいでしょう。

垂直統合のデメリット

市場の変化に対応して製品の製造を中止したり、新技術を導入したり、生産設備を更新したりといった大きな変化が必要になった場合には負債を抱えてしまう場合があります。市場動向次第では統合の結果が負債化しないよう、中長期的な視点で統合の進め方や対象を検討する必要があります。

一方で内製化を進めると、自社の経営資源が制約となって生産活動が一定規模以上には容易に拡大できなくなります。その場合、外部組織との市場取引によるスケールメリットに頼った方が、コスト削減効果が見込める場合もあるため、内製化のコストと市場取引によるコスト削減との間で慎重な比較が必要です。

水平統合とは

水平統合とはどのような戦略なのかを解説します。

ライバル会社の買収による規模の拡大

M&Aにおける水平統合は、同じ業種・業態の会社同士のM&Aのことです。M&Aにおいて意図される効果としては、同業種・業態同士でのM&Aであるため、市場シェアの拡大などスケールメリットによる競争力の強化が中心です。水平統合により直接競合他社を減らすことができ、過当競争による収益性の低下を見込めます。

デメリット、独占禁止法

一定の市場における競争を事実上制限するような水平統合は、公正な競争による市場と企業の発展を妨げるものとして、独占禁止法や競争法といった経済法による規制や刑事罰の対象となることがあります。

水平統合では、スケールメリットを目的として、同一業種同一業態の企業に対してM&Aを行います。事業規模の拡大を背景にした積極的な設備投資や、市場支配力の強化を見込めます。ただし、統合が一定の市場の公正な競争を損ねる可能性がある場合は、先進諸国を中心に独占禁止法や競争法といった経済法によって禁止されていることが一般的で、場合によっては刑事罰が課されることもあります。

M&Aにおける垂直統合と水平統合は、それぞれ目指すところが異なっています。

敵対的TOB、企業文化の違い

敵対的TOBを採る場合、一時的であれ混乱が生じることがあり得ます。M&A成立後も遺恨が生じて元買い手企業の従業員と元売り手企業の従業員の間で協力しづらい雰囲気や摩擦が残ることがあります。

企業文化の違いにより、統合のシナジー効果が出せない進みが遅い日本の銀行の失敗例はトラブルなどは代表的なものです。

自動車電動化トレンドによる変化

従来の自動車

タイヤやバッテリーといった汎用品を除き、全ての部品を自動車メーカー配下の関連企業で製造することで、秘密主義と優位性を出せることです。垂直統合の典型例です。

パソコン、スマホ

CPU、メモリー、ソフトなどの汎用部品かき集め、設計だけを自社で行い、生産までを委託する方式です。垂直統合でなく、分業型となります。

汎用部品を流用することで十分な性能が発揮できる場合は、この方式が効率が良いことになります。

テスラは、NVIDIAのCPU/GPUの採用を止めて、テスラ自社内で内製化することで、さらなるコストダウンと自動車に特化した高機能化と秘密化、セキュリティ強化を推進しています。

テスラの垂直統合化

- 2008年:テスラモーターズとしてスタート

- 2010年:パナソニックとバッテリーで協業

- 2010年:トヨタと業務提携

- 2014年:トヨタのと提携解消、株式売却

- 2019年:NVIDIAの半導体を自社生産に切り替え

初期段階ではトヨタとの協業により、基本的な自動車製造のノウハウを取り込みました。

工場を手に入れ、自動車製造に関する基礎技術に接し、過剰なムダに気づき、IT関連から見た製造工程におけるムダを汎用品に置き換えたり、徹底的な合理化を進めたのが現在のテスラです。

圧倒的な株価は、その結果の表れです。

従来の自動車メーカーには無かった、効率優先の施策は、初期の品質低下に悩まされ時期もありましたが、老舗メーカーの考えが及ばない圧倒的な追いつけないスピード感で、その差は開く一方でしょう。

BYDの垂直統合化

- 1995年:携帯電話の組み立てメーカーとしてスタート

- 1997年:バッテリー製造を開始

- 2003年:内燃自動車の製造を開始

- 2008年:ハイブリッド車の製造を開始、携帯電話の製造を開始

- 2010年:電気自動車(BEV)の製造を開始

この流れを見ると、BEV開発に有利な技術が全て揃っているとも言えます。

電気自動車として現在の地位を築くだけの基礎技術があり、シナジー効果を出せるだけの垂直統合型の基礎部品とノウハウが全て揃っていたとも言えます。

内燃エンジン製造技術によるPHEVシェアも席巻し、欧米日の老舗自動車メーカーすら太刀打ちできない強力なNo1シェアを確保するだけの下地が整っています。

特にBEV最大のコスト要因であるバッテリーを自社内生産できるメリットは絶大であり、世界生産でテスラを抜いた勢い今後も持続されるでしょう。

まとめ

現時点では、バッテリーや電動化、自動化、統合化を進める上での統合化、シナジー効果の点で、テスラやBYDのビジネスモデルが優勢となっています。

単に電動車の製造開始が早かったBEV専業の大手メーカーが、最大限のメリットを享受したとも言えます。

日産は、その機会を失った

リーフという量販車を生みつつも、その後の波に乗れなかったのは、当時の経営状態の悪化やハイブリッド一択かつ、日本のFCV施策など影響により、せっかくのスタートダッシュが活かせず、不運が条件が重なった結果、現在の低迷に至りました。

老舗メーカーは、進化のスピードに追いつけない

その10年以上の遅れは、老舗自動車メーカーが太刀打ちできない領域なりつつあります。

トヨタは、ハイブリッド車があればBEVは簡単に作れるという市場の声は、過去のものとなり、2020年以降の出遅れ感は明確になりました。

今後のトレンド、最終的にどうなるのか

電気自動車は、発展途上であり、ハード・ソフトウエアの発展改善余地が、まだまだ大きいと言える製品です。この段階では、テスラやBYDの垂直統合型が大きなメリットになると言えるでしょう。

しかし、バッテリーやモーターといった電気自動車の基本的な部品点数は、内燃エンジン車とは比べ物にならないぐらい少ないです。よって製品進化が一定の段階に到達すれば統合メリットは消失します。

最終的には、スマホ化は避けられません。その段階でもスマホ化への垂直分業化がいち早く行える迅速な体制はテスラやBYDが有利なのでしょう。

老舗自動車メーカーは、その巨体をコントロールできないほど、進みが遅いとも言えます。

コメント